(Dân trí) - Việc Fed mạnh tay hạ lãi suất được dự báo sẽ tạo ra tác động trên toàn cầu. Tuy nhiên, nhiều ngân hàng trung ương trên thế giới vẫn đang "nằm im" quan sát. Chuyện gì đang xảy ra?

Fed "bật đèn xanh"

Ngay từ đầu năm, rất nhiều ngân hàng trung ương trên thế giới muốn hạ lãi suất để thúc đẩy tiêu dùng và tăng trưởng kinh tế. Tuy nhiên, không dễ để có thể thực hiện việc này trước Cục Dự trữ Liên bang Mỹ (Fed).

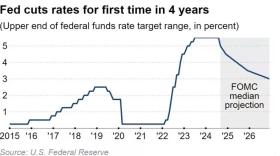

Tuần trước, Fed đã hạ lãi suất mạnh tay lần đầu tiên kể từ tháng 3/2020. Trong bối cảnh cả tình hình việc làm và lạm phát đều hạ nhiệt, Ủy ban Thị trường Mở Liên bang (FOMC) đã quyết định hạ lãi suất 0,5 điểm % đưa phạm vi lãi suất xuống 4,75-5%.

"Hành động của Fed không chỉ giới hạn ở Mỹ, mà sẽ tác động sâu sắc đến thị trường ngoại hối do ảnh hưởng của chúng đến giá trị của USD, đồng tiền dự trữ toàn cầu. Chúng sẽ tạo ra một hiệu ứng lan tỏa ở các nơi khác trên thế giới", bà Reena Aggarwal, chuyên gia về thị trường tài chính và chính sách của Đại học Georgetown, nói với CNBC.

Xu hướng lãi suất quỹ liên bang Mỹ từ năm 2015 và dự đoán đến năm 2026 (Nguồn: Fed).

Động thái của Fed phần nào giúp các ngân hàng trung ương châu Á thoải mái hơn trong việc đưa ra quyết định tương tự. Tuy nhiên, theo nhiều nhà phân tích và chuyên gia về ngoại hối, ở thời điểm này, các ngân hàng trung ương châu Á lại không vội hạ lãi suất.

"Họ có dư địa để hạ lãi suất nhưng không cần hạ ngay", bà Qian Wang, nhà kinh tế trưởng khu vực châu Á - Thái Bình Dương tại công ty quản lý đầu tư Vanguard, nhận định với Nikkei Asia. "Các ngân hàng trung ương châu Á sẽ quan sát động thái của Fed cũng như những biến động bên ngoài". Theo bà, các yếu tố bên ngoài có thể gây biến động bao gồm cuộc bầu cử tổng thống Mỹ vào tháng 11 năm nay.

Ông Adarsh Sinha, đồng giám đốc về ngoại hối châu Á và chiến lược lãi suất tại Công ty nghiên cứu BofA Global Research, dự báo rằng hầu hết ngân hàng trung ương của các nước thành viên Hiệp hội Các quốc gia Đông Nam Á (ASEAN) sẽ bước vào chu kỳ hạ lãi suất một cách tương đối chậm rãi.

"GDP của ASEAN được dự báo tăng 4,7% trong năm 2025 nhưng khối này có thể tăng trưởng vượt mức đó", ông Sinha nhận định trong một báo cáo. "Dựa trên dự báo đó, chúng tôi cho rằng họ hạ lãi suất không quá 0,25 điểm %, chậm hơn so với Fed".

Vì sao các nước chưa vội "theo chân" Fed?

Chuyên gia cho rằng Malaysia là một ngoại lệ trong ASEAN. Ngân hàng trung ương nước này được dự báo duy trì lãi suất ở mức 3% tới năm sau trong bối cảnh lạm phát và tăng trưởng kinh tế đều ổn định. "Ngân hàng Trung ương Malaysia (BNM) không ở trong tình thế cấp bách phải bắt đầu hạ lãi suất", ông nhận xét.

"Sự tăng giá gần đây của đồng ringgit bắt nguồn từ kỳ vọng lãi suất thấp hơn tại các nền kinh tế lớn, đặc biệt là Mỹ, cũng như từ tăng trưởng kinh tế mạnh mẽ của Malaysia", theo thông cáo sau cuộc họp đầu tháng 9 của BNM.

Ông Frederic Neumann, nhà kinh tế trưởng châu Á tại HSBC, cho rằng Ấn Độ cũng sẽ không vội "theo chân" Fed hạ lãi suất. Các nhà kinh tế của HSBC dự báo Ngân hàng Dự trữ Ấn Độ (RBI) sẽ duy trì lãi suất ở mức 6,5% trong tháng tới. Tuy nhiên, nếu giá thực phẩm và dầu giảm thì sẽ là một động lực để RBI hạ lãi suất vào tháng 12 tới.

Theo báo cáo công bố mới đây, chỉ số giá tiêu dùng (CPI) của Ấn Độ tăng nhanh 3,7%, nhanh hơn dự báo, trong đó giá thực phẩm ở mức cao. Báo cáo nhận định thời tiết mát mẻ cùng lượng mưa dồi dào sẽ giúp hạ giá trái cây tại nước này vào tháng 10 và tháng 11.

Ngân hàng Trung ương Trung Quốc (PBOC) cũng vừa thông báo nới lỏng tiền tệ cùng nhiều chính sách hỗ trợ bất động sản, nhằm vực dậy nền kinh tế. Với vai trò quan trọng của Trung Quốc trong khu vực, động thái của PBOC nhận được sự quan tâm lớn của giới quan sát thị trường châu Á.

Ngược lại với kỳ vọng của thị trường, PBOC quyết định tiếp tục duy trì lãi suất cơ bản ở mức 3,35% với các khoản vay kỳ hạn 1 năm và 3,85% với khoản vay kỳ hạn 5 năm. Tuy nhiên, hồi tháng 7, cơ quan này đã hạ lãi suất mua lại đảo ngược kỳ hạn 7 ngày xuống còn 1,7% để thúc đẩy nền kinh tế đang tăng trưởng chậm chạp.

Ông Pan Gongsheng, Thống đốc PBOC, cho biết sẽ giảm tỷ lệ dự trữ bắt buộc cho các ngân hàng thêm 50 điểm cơ bản (0,5%). Lãi suất với các khoản cho vay mua nhà cũng hạ bình quân 0,5%.

Điều này sẽ góp phần xoa dịu gánh nặng cho các hộ gia đình, nhưng có thể gây ra lo ngại về lợi nhuận ngân hàng. Một số loại lãi suất tiết kiệm và cho vay khác cũng được điều chỉnh thời gian tới. Thống đốc PBOC cho biết họ vẫn để ngỏ khả năng tiếp tục nới lỏng chính sách, gồm hạ tỷ lệ dự trữ bắt buộc năm nay.

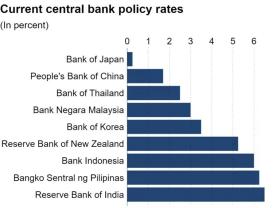

Lãi suất của một số ngân hàng trung ương trong khu vực châu Á (Ảnh: Nikkei Asia).

"Cần nhấn mạnh rằng, PBOC cần hạ lãi suất. Trên thực tế, hầu hết các chỉ số kinh tế đang chứng kiến sự suy giảm qua các tháng. Vì vậy, tôi cho rằng áp lực giảm phát đang dai dẳng và có xu hướng gia tăng", bà Wang của Vanguard nhận xét.

CPI tháng 8 của Trung Quốc tăng 0,6% so với cùng kỳ năm trước, thấp hơn dự báo. Theo bà Wang, trong các nhóm hàng hóa, chỉ có thực phẩm tăng giá, còn giá các mặt hàng ngoài thực phẩm và dịch vụ, cùng lạm phát lõi đều giảm. Điều này cho thấy sự suy yếu của nền kinh tế.

Động thái của Trung Quốc được đưa ra gần một tuần sau khi Fed giảm lãi suất 0,5 điểm % lần đầu tiên sau 4 năm. Việc này được cho là giúp PBOC có thêm dư địa nới lỏng chính sách mà không lo nhân dân tệ mất giá.

Gần đây, kinh tế Trung Quốc tăng trưởng chậm hơn kỳ vọng, do khủng hoảng bất động sản kéo dài và người tiêu dùng lo ngại về việc làm. Các số liệu kinh tế tháng 8 đều không đạt dự báo, khiến giới chức bị thúc giục tung thêm chính sách kích thích.

"Các chính sách này được đưa ra hơi muộn, nhưng còn hơn là không có. Khi lãi suất thực cao, niềm tin tiêu dùng yếu và thị trường bất động sản chưa hồi sinh, Trung Quốc cần hạ lãi suất", ông Gary Ng, nhà kinh tế học cấp cao tại công ty tài chính Natixis, nhận định với AP.

Chu kỳ "hạ lãi suất từ từ"

Theo các nhà kinh tế, Hàn Quốc cũng đang muốn hạ lãi suất nhưng nhiều khả năng sẽ phải bắt đầu nới lỏng chính sách tiền tệ một cách từ từ do tình trạng nợ của các hộ gia đình có xu hướng xấu đi.

Các nhà hoạch định chính sách Hàn Quốc lo rằng lãi suất thấp có thể làm trầm trọng thêm tình trạng tăng trưởng nóng trên thị trường bất động sản nước này cũng như làm tăng mạnh khối nợ của các hộ gia đình. Giá nhà tại thủ đô Seoul và các khu vực lân cận đang tiếp tục tăng mạnh thời gian gần đây.

Ông Aichi Amemiya, chuyên gia kinh tế của công ty tài chính Nomura Securities International, dự báo Hàn Quốc có thể bắt đầu hạ lãi suất vào tháng sau. Hiện lãi suất cơ bản của nước này đang ở mức 3,5%, cao nhất kể từ năm 2008.

"Tuy nhiên, vì trọng tâm của Ngân hàng Trung ương Hàn Quốc (BOK) là ổn định tài chính, chúng tôi dự báo từ nay tới cuối năm 2025 họ sẽ chỉ hạ lãi suất 3 lần, mỗi lần 0,25 điểm %", nhóm nhà kinh tế của ông Amemiya nhận định trong một báo cáo.

Ngân hàng Trung ương Anh (BOE) cũng tuyên bố sẽ giữ nguyên lãi suất ở mức 5% và muốn thận trọng hơn về quá trình nới lỏng tiền tệ. Vì thế, ngân hàng này giữ nguyên lãi suất tham chiếu ở mức 5%.

BOE cho biết sẽ nới lỏng chính sách tiền tệ một cách từ từ khi lạm phát trong lĩnh vực dịch vụ vẫn còn ở mức cao. Nền kinh tế Anh được dự báo sẽ tăng trưởng khoảng 0,3% mỗi quý trong nửa cuối năm.

"Điều quan trọng là phải giữ lạm phát ở mức thấp. Vì vậy chúng tôi cần thận trọng không cắt giảm lãi suất quá nhanh hoặc nhiều", Thống đốc BOE Andrew Bailey cho biết. Tháng trước, nhà băng này hạ lãi suất tham chiếu 25 điểm cơ bản (0,25%), từ mức đỉnh 16 năm trước đó.

Lạm phát trong lĩnh vực dịch vụ vẫn ở mức cao, khiến giới chức Anh quyết định duy trì lãi suất ở 5%. Cụ thể, lạm phát tại Anh về gần mục tiêu 2%, nhưng giá dịch vụ, chiếm 80% nền kinh tế, vẫn tăng, lên 5,6% trong tháng 8. Tương tự, tăng trưởng lương ở mức cao, với 5,1%.

"Rõ ràng quan điểm thận trọng của BOE trái ngược với sự mạnh tay của Fed khi khởi đầu chu kỳ nới lỏng", ông Luke Bartholomew, chuyên gia kinh tế tại quỹ đầu tư Abrdn, chia sẻ với Financial Reporter. Các nhà đầu tư kỳ vọng đến cuối năm, BOE giảm lãi suất thêm 40 điểm cơ bản (0,4%).

Các ngân hàng trung ương dự định sẽ nới lỏng chính sách tiền tệ một cách từ từ (Ảnh: FT).

Đáng chú ý, không phải tất cả các quốc gia đều đợi Mỹ hạ lãi suất mới bắt đầu hành động. Ngân hàng Trung ương Indonesia (BI) bất ngờ hạ lãi suất lần đầu tiên trong hơn 3 năm với mức giảm 0,25 điểm % xuống 6% ngay một ngày trước động thái của Fed.

Tháng trước, Ngân hàng Trung ương New Zealand (RBNZ) cũng hạ lãi suất 0,25 điểm % xuống còn 5,25%. Bên cạnh đó, Ngân hàng Trung ương Philippines (BSP) cũng có động thái tương tự, đưa lãi suất về 6,25%, đánh dấu lần hạ lãi suất đầu tiên trong 4 năm.

Bà Wang, chuyên gia kinh tế tại Vanguard, cho rằng đồng USD sẽ tiếp tục giữ vững giá trị trong năm nay và năm sau. Bà dự báo tăng trưởng kinh tế Mỹ sẽ đạt 1-1,5% vào năm sau, thấp hơn mức dự báo 2% của năm 2024. "Vì vậy, tôi không nghĩ rằng Fed cần phải cắt giảm lãi suất quá mạnh", bà nhận định. Bà khẳng định dù nền kinh tế Mỹ đang suy yếu, đồng USD sẽ không giảm giá trị quá đáng kể.

Kinh doanhFed đã "bật đèn xanh", vì sao làn sóng tiền rẻ chưa được kích hoạt?

(Dân trí) - Việc Fed mạnh tay hạ lãi suất được dự báo sẽ tạo ra tác động trên toàn cầu. Tuy nhiên, nhiều ngân hàng trung ương trên thế giới vẫn đang "nằm im" quan sát. Chuyện gì đang xảy ra?

Fed "bật đèn xanh"

Ngay từ đầu năm, rất nhiều ngân hàng trung ương trên thế giới muốn hạ lãi suất để thúc đẩy tiêu dùng và tăng trưởng kinh tế. Tuy nhiên, không dễ để có thể thực hiện việc này trước Cục Dự trữ Liên bang Mỹ (Fed).

Tuần trước, Fed đã hạ lãi suất mạnh tay lần đầu tiên kể từ tháng 3/2020. Trong bối cảnh cả tình hình việc làm và lạm phát đều hạ nhiệt, Ủy ban Thị trường Mở Liên bang (FOMC) đã quyết định hạ lãi suất 0,5 điểm % đưa phạm vi lãi suất xuống 4,75-5%.

"Hành động của Fed không chỉ giới hạn ở Mỹ, mà sẽ tác động sâu sắc đến thị trường ngoại hối do ảnh hưởng của chúng đến giá trị của USD, đồng tiền dự trữ toàn cầu. Chúng sẽ tạo ra một hiệu ứng lan tỏa ở các nơi khác trên thế giới", bà Reena Aggarwal, chuyên gia về thị trường tài chính và chính sách của Đại học Georgetown, nói với CNBC.

Xu hướng lãi suất quỹ liên bang Mỹ từ năm 2015 và dự đoán đến năm 2026 (Nguồn: Fed).

Động thái của Fed phần nào giúp các ngân hàng trung ương châu Á thoải mái hơn trong việc đưa ra quyết định tương tự. Tuy nhiên, theo nhiều nhà phân tích và chuyên gia về ngoại hối, ở thời điểm này, các ngân hàng trung ương châu Á lại không vội hạ lãi suất.

"Họ có dư địa để hạ lãi suất nhưng không cần hạ ngay", bà Qian Wang, nhà kinh tế trưởng khu vực châu Á - Thái Bình Dương tại công ty quản lý đầu tư Vanguard, nhận định với Nikkei Asia. "Các ngân hàng trung ương châu Á sẽ quan sát động thái của Fed cũng như những biến động bên ngoài". Theo bà, các yếu tố bên ngoài có thể gây biến động bao gồm cuộc bầu cử tổng thống Mỹ vào tháng 11 năm nay.

Ông Adarsh Sinha, đồng giám đốc về ngoại hối châu Á và chiến lược lãi suất tại Công ty nghiên cứu BofA Global Research, dự báo rằng hầu hết ngân hàng trung ương của các nước thành viên Hiệp hội Các quốc gia Đông Nam Á (ASEAN) sẽ bước vào chu kỳ hạ lãi suất một cách tương đối chậm rãi.

"GDP của ASEAN được dự báo tăng 4,7% trong năm 2025 nhưng khối này có thể tăng trưởng vượt mức đó", ông Sinha nhận định trong một báo cáo. "Dựa trên dự báo đó, chúng tôi cho rằng họ hạ lãi suất không quá 0,25 điểm %, chậm hơn so với Fed".

Vì sao các nước chưa vội "theo chân" Fed?

Chuyên gia cho rằng Malaysia là một ngoại lệ trong ASEAN. Ngân hàng trung ương nước này được dự báo duy trì lãi suất ở mức 3% tới năm sau trong bối cảnh lạm phát và tăng trưởng kinh tế đều ổn định. "Ngân hàng Trung ương Malaysia (BNM) không ở trong tình thế cấp bách phải bắt đầu hạ lãi suất", ông nhận xét.

"Sự tăng giá gần đây của đồng ringgit bắt nguồn từ kỳ vọng lãi suất thấp hơn tại các nền kinh tế lớn, đặc biệt là Mỹ, cũng như từ tăng trưởng kinh tế mạnh mẽ của Malaysia", theo thông cáo sau cuộc họp đầu tháng 9 của BNM.

Ông Frederic Neumann, nhà kinh tế trưởng châu Á tại HSBC, cho rằng Ấn Độ cũng sẽ không vội "theo chân" Fed hạ lãi suất. Các nhà kinh tế của HSBC dự báo Ngân hàng Dự trữ Ấn Độ (RBI) sẽ duy trì lãi suất ở mức 6,5% trong tháng tới. Tuy nhiên, nếu giá thực phẩm và dầu giảm thì sẽ là một động lực để RBI hạ lãi suất vào tháng 12 tới.

Theo báo cáo công bố mới đây, chỉ số giá tiêu dùng (CPI) của Ấn Độ tăng nhanh 3,7%, nhanh hơn dự báo, trong đó giá thực phẩm ở mức cao. Báo cáo nhận định thời tiết mát mẻ cùng lượng mưa dồi dào sẽ giúp hạ giá trái cây tại nước này vào tháng 10 và tháng 11.

Ngân hàng Trung ương Trung Quốc (PBOC) cũng vừa thông báo nới lỏng tiền tệ cùng nhiều chính sách hỗ trợ bất động sản, nhằm vực dậy nền kinh tế. Với vai trò quan trọng của Trung Quốc trong khu vực, động thái của PBOC nhận được sự quan tâm lớn của giới quan sát thị trường châu Á.

Ngược lại với kỳ vọng của thị trường, PBOC quyết định tiếp tục duy trì lãi suất cơ bản ở mức 3,35% với các khoản vay kỳ hạn 1 năm và 3,85% với khoản vay kỳ hạn 5 năm. Tuy nhiên, hồi tháng 7, cơ quan này đã hạ lãi suất mua lại đảo ngược kỳ hạn 7 ngày xuống còn 1,7% để thúc đẩy nền kinh tế đang tăng trưởng chậm chạp.

Ông Pan Gongsheng, Thống đốc PBOC, cho biết sẽ giảm tỷ lệ dự trữ bắt buộc cho các ngân hàng thêm 50 điểm cơ bản (0,5%). Lãi suất với các khoản cho vay mua nhà cũng hạ bình quân 0,5%.

Điều này sẽ góp phần xoa dịu gánh nặng cho các hộ gia đình, nhưng có thể gây ra lo ngại về lợi nhuận ngân hàng. Một số loại lãi suất tiết kiệm và cho vay khác cũng được điều chỉnh thời gian tới. Thống đốc PBOC cho biết họ vẫn để ngỏ khả năng tiếp tục nới lỏng chính sách, gồm hạ tỷ lệ dự trữ bắt buộc năm nay.

Lãi suất của một số ngân hàng trung ương trong khu vực châu Á (Ảnh: Nikkei Asia).

"Cần nhấn mạnh rằng, PBOC cần hạ lãi suất. Trên thực tế, hầu hết các chỉ số kinh tế đang chứng kiến sự suy giảm qua các tháng. Vì vậy, tôi cho rằng áp lực giảm phát đang dai dẳng và có xu hướng gia tăng", bà Wang của Vanguard nhận xét.

CPI tháng 8 của Trung Quốc tăng 0,6% so với cùng kỳ năm trước, thấp hơn dự báo. Theo bà Wang, trong các nhóm hàng hóa, chỉ có thực phẩm tăng giá, còn giá các mặt hàng ngoài thực phẩm và dịch vụ, cùng lạm phát lõi đều giảm. Điều này cho thấy sự suy yếu của nền kinh tế.

Động thái của Trung Quốc được đưa ra gần một tuần sau khi Fed giảm lãi suất 0,5 điểm % lần đầu tiên sau 4 năm. Việc này được cho là giúp PBOC có thêm dư địa nới lỏng chính sách mà không lo nhân dân tệ mất giá.

Gần đây, kinh tế Trung Quốc tăng trưởng chậm hơn kỳ vọng, do khủng hoảng bất động sản kéo dài và người tiêu dùng lo ngại về việc làm. Các số liệu kinh tế tháng 8 đều không đạt dự báo, khiến giới chức bị thúc giục tung thêm chính sách kích thích.

"Các chính sách này được đưa ra hơi muộn, nhưng còn hơn là không có. Khi lãi suất thực cao, niềm tin tiêu dùng yếu và thị trường bất động sản chưa hồi sinh, Trung Quốc cần hạ lãi suất", ông Gary Ng, nhà kinh tế học cấp cao tại công ty tài chính Natixis, nhận định với AP.

Chu kỳ "hạ lãi suất từ từ"

Theo các nhà kinh tế, Hàn Quốc cũng đang muốn hạ lãi suất nhưng nhiều khả năng sẽ phải bắt đầu nới lỏng chính sách tiền tệ một cách từ từ do tình trạng nợ của các hộ gia đình có xu hướng xấu đi.

Các nhà hoạch định chính sách Hàn Quốc lo rằng lãi suất thấp có thể làm trầm trọng thêm tình trạng tăng trưởng nóng trên thị trường bất động sản nước này cũng như làm tăng mạnh khối nợ của các hộ gia đình. Giá nhà tại thủ đô Seoul và các khu vực lân cận đang tiếp tục tăng mạnh thời gian gần đây.

Ông Aichi Amemiya, chuyên gia kinh tế của công ty tài chính Nomura Securities International, dự báo Hàn Quốc có thể bắt đầu hạ lãi suất vào tháng sau. Hiện lãi suất cơ bản của nước này đang ở mức 3,5%, cao nhất kể từ năm 2008.

"Tuy nhiên, vì trọng tâm của Ngân hàng Trung ương Hàn Quốc (BOK) là ổn định tài chính, chúng tôi dự báo từ nay tới cuối năm 2025 họ sẽ chỉ hạ lãi suất 3 lần, mỗi lần 0,25 điểm %", nhóm nhà kinh tế của ông Amemiya nhận định trong một báo cáo.

Ngân hàng Trung ương Anh (BOE) cũng tuyên bố sẽ giữ nguyên lãi suất ở mức 5% và muốn thận trọng hơn về quá trình nới lỏng tiền tệ. Vì thế, ngân hàng này giữ nguyên lãi suất tham chiếu ở mức 5%.

BOE cho biết sẽ nới lỏng chính sách tiền tệ một cách từ từ khi lạm phát trong lĩnh vực dịch vụ vẫn còn ở mức cao. Nền kinh tế Anh được dự báo sẽ tăng trưởng khoảng 0,3% mỗi quý trong nửa cuối năm.

"Điều quan trọng là phải giữ lạm phát ở mức thấp. Vì vậy chúng tôi cần thận trọng không cắt giảm lãi suất quá nhanh hoặc nhiều", Thống đốc BOE Andrew Bailey cho biết. Tháng trước, nhà băng này hạ lãi suất tham chiếu 25 điểm cơ bản (0,25%), từ mức đỉnh 16 năm trước đó.

Lạm phát trong lĩnh vực dịch vụ vẫn ở mức cao, khiến giới chức Anh quyết định duy trì lãi suất ở 5%. Cụ thể, lạm phát tại Anh về gần mục tiêu 2%, nhưng giá dịch vụ, chiếm 80% nền kinh tế, vẫn tăng, lên 5,6% trong tháng 8. Tương tự, tăng trưởng lương ở mức cao, với 5,1%.

"Rõ ràng quan điểm thận trọng của BOE trái ngược với sự mạnh tay của Fed khi khởi đầu chu kỳ nới lỏng", ông Luke Bartholomew, chuyên gia kinh tế tại quỹ đầu tư Abrdn, chia sẻ với Financial Reporter. Các nhà đầu tư kỳ vọng đến cuối năm, BOE giảm lãi suất thêm 40 điểm cơ bản (0,4%).

Các ngân hàng trung ương dự định sẽ nới lỏng chính sách tiền tệ một cách từ từ (Ảnh: FT).

Đáng chú ý, không phải tất cả các quốc gia đều đợi Mỹ hạ lãi suất mới bắt đầu hành động. Ngân hàng Trung ương Indonesia (BI) bất ngờ hạ lãi suất lần đầu tiên trong hơn 3 năm với mức giảm 0,25 điểm % xuống 6% ngay một ngày trước động thái của Fed.

Tháng trước, Ngân hàng Trung ương New Zealand (RBNZ) cũng hạ lãi suất 0,25 điểm % xuống còn 5,25%. Bên cạnh đó, Ngân hàng Trung ương Philippines (BSP) cũng có động thái tương tự, đưa lãi suất về 6,25%, đánh dấu lần hạ lãi suất đầu tiên trong 4 năm.

Bà Wang, chuyên gia kinh tế tại Vanguard, cho rằng đồng USD sẽ tiếp tục giữ vững giá trị trong năm nay và năm sau. Bà dự báo tăng trưởng kinh tế Mỹ sẽ đạt 1-1,5% vào năm sau, thấp hơn mức dự báo 2% của năm 2024. "Vì vậy, tôi không nghĩ rằng Fed cần phải cắt giảm lãi suất quá mạnh", bà nhận định. Bà khẳng định dù nền kinh tế Mỹ đang suy yếu, đồng USD sẽ không giảm giá trị quá đáng kể.

Đăng thảo luận